Akan Segera Melantai di Bursa, Cermati Prospek PT Merdeka Gold Resources Tbk (EMAS), Anak Usaha MDKA

Key Takeaways:

- EMAS merupakan anak usaha PT Merdeka Copper Gold Tbk (MDKA) yang menggarap proyek emas Pani di Gorontalo.

- Menawarkan 1,62 miliar saham atau 10% dari modal ditempatkan, dengan kisaran harga Rp1.800–Rp3.020 per saham.

- Kinerja keuangan masih mencatat rugi bersih dengan akumulasi kerugian US$9,21 juta per kuartal I-2025.

- Valuasi overvalue, dengan PBV 4,0–5,3x, di atas rata-rata sektor pertambangan emas sebesar 3,89x.

Pasar modal Indonesia kembali diramaikan oleh penawaran umum perdana saham (IPO). PT Merdeka Gold Resources Tbk (EMAS), anak usaha PT Merdeka Copper Gold Tbk (MDKA), bersiap mencatatkan saham perdananya di Bursa Efek Indonesia (BEI) pada 23 September 2025. EMAS akan menjadi perusahaan ketiga dalam ekosistem Grup Merdeka, setelah PT Merdeka Copper Gold Tbk (MDKA) dan PT Merdeka Battery Materials Tbk (MBMA). Dalam artikel ini, Makmur akan membahas profil bisnis EMAS, rincian IPO, struktur pemegang saham, kinerja keuangan, valuasi, serta prospek dan risiko yang perlu dicermati investor.

Profil Singkat dan Prospek Bisnis EMAS

PT Merdeka Gold Resources Tbk (EMAS) didirikan dengan nama PT Pani Bersama Jaya dan resmi berganti nama pada Juni 2025. Perusahaan ini merupakan anak usaha PT Merdeka Copper Gold Tbk (MDKA) yang berfokus pada pengembangan dan pengelolaan Proyek Emas Pani di Gorontalo, salah satu proyek tambang emas terbesar di Indonesia.

Proyek Pani memiliki basis sumber daya dan cadangan emas yang signifikan. Hingga akhir 2024, estimasi cadangan dan sumber daya perusahaan EMAS mencapai:

- Sumber daya (resources): 292,4 juta ton bijih, setara 7 juta troy ounce emas.

- Cadangan (reserves): 77,5 juta ton bijih, setara 1,9 juta troy ounce emas.

Tambang ini direncanakan beroperasi hingga 2041 dengan jadwal konstruksi fasilitas pengolahan yang ditargetkan selesai pada Oktober 2025. Produksi komersial diperkirakan dimulai pada awal 2026, dengan target produksi puncak mencapai 500 ribu troy ounce per tahun pada 2033.

Dengan profil sumber daya yang besar dan prospek umur tambang jangka panjang, EMAS berpotensi menjadi salah satu produsen emas utama di Asia Tenggara.

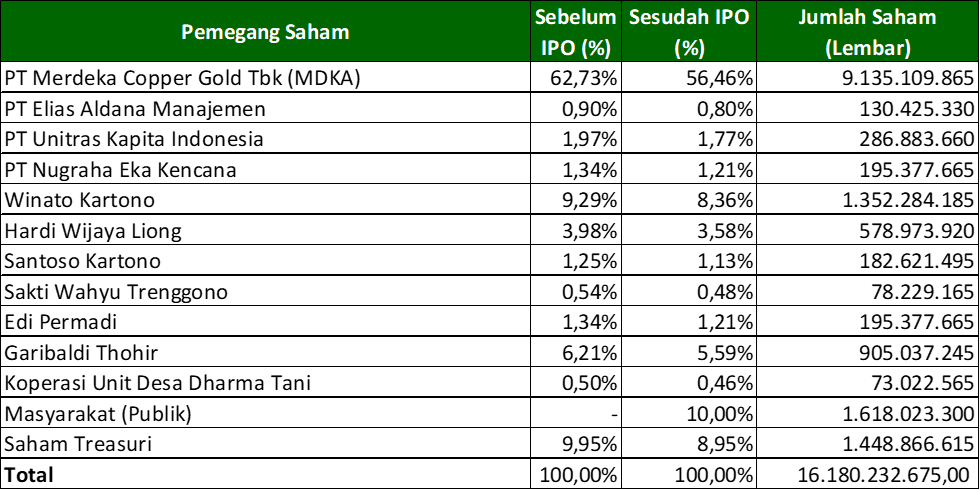

Struktur Pemegang Saham EMAS

Sebelum IPO, EMAS dimiliki oleh sejumlah pemegang saham utama, dengan porsi terbesar dikuasai oleh PT Merdeka Copper Gold Tbk (MDKA) sebesar 62,73%. Selain itu, terdapat nama-nama strategis lain seperti PT Elias Adi Manajemen, PT Unitras Kapita Indonesia, PT Natarang Emas, hingga investor individu seperti Winato Kartono dan Garibaldi Thohir.

Melalui penawaran umum perdana saham (IPO), EMAS melepas sebanyak-banyaknya 1,62 miliar saham baru atau sekitar 10% dari modal ditempatkan dan disetor penuh setelah IPO. Dengan demikian, kepemilikan MDKA akan terdilusi menjadi sekitar 56,46%, sementara porsi publik (masyarakat) akan masuk sebesar ±10%.

Tabel 1.1 Struktur Pemegang Saham EMAS Sebelum dan Sesudah IPO

Sumber: Prospektus EMAS, 2025

Detail Penawaran Umum

Harga penawaran ditetapkan dalam kisaran Rp1.800–Rp3.020 per saham, sehingga total dana yang berpotensi dihimpun mencapai sekitar Rp4,88 triliun. Berikut jadwal lengkap penawaran umum perdana saham EMAS:

- Penawaran awal (bookbuilding): 8–10 September 2025

- Masa penawaran umum: 17–19 September 2025

- Pencatatan saham di BEI: 23 September 2025

Dana hasil IPO akan digunakan untuk memperkuat struktur keuangan dan mendukung ekspansi bisnis perusahaan, dengan alokasi sebagai berikut:

- Sekitar Rp4,28 triliun (87,7%) akan digunakan untuk pelunasan utang kepada PT Merdeka Copper Gold Tbk (MDKA).

- Sekitar Rp328 miliar (6,7%) dialokasikan kepada PT Pani Bersama Tambang (PBT).

- Sekitar Rp328 miliar (6,7%) akan dipergunakan sebagai modal kerja PT Puncak Emas Tani Sejahtera (PETS).

Sumber: Prospektus EMAS

Underwriter IPO EMAS

Dalam pelaksanaan penawaran umum perdana saham, perusahaan didukung oleh tujuh penjamin pelaksana emisi efek (underwriter), yaitu Trimegah Sekuritas Indonesia Tbk (LG), UOB Kay Hian Sekuritas (AI), Sinarmas Sekuritas (DH), Indo Premier Sekuritas (PD), Aldiracita Sekuritas Indonesia (PP), OCBC Sekuritas Indonesia (TP), dan Amantara Sekuritas Indonesia (YO).

Secara historis, beberapa underwriter tersebut memiliki rekam jejak yang cukup solid dalam mendukung IPO di pasar modal Indonesia. Berikut beberapa contoh performa saham pada hari pertama perdagangan yang diikuti masing-masing underwriter:

- Trimegah Sekuritas (LG): CDIA (+35%), PSAT (+25%)

- Indo Premier Sekuritas (PD): MBMA (+11,3%), MUTU (+34%)

Di sisi lain, dua emiten afiliasi di sektor pertambangan mineral, yaitu MDKA (PT Merdeka Copper Gold Tbk) dan MBMA (PT Merdeka Battery Materials Tbk), juga didukung oleh Indo Premier Sekuritas (PD) sebagai salah satu underwriter utama.

- MDKA melakukan IPO pada 19 Juni 2015 dengan harga Rp2.000 per saham (setelah stock split 1:5 di 2019), mencatatkan kenaikan harga +6% pada hari pertama perdagangan.

- MBMA melantai pada 18 April 2023 dengan harga IPO Rp795, dan mencatatkan kenaikan +11,3% pada hari pertama perdagangan.

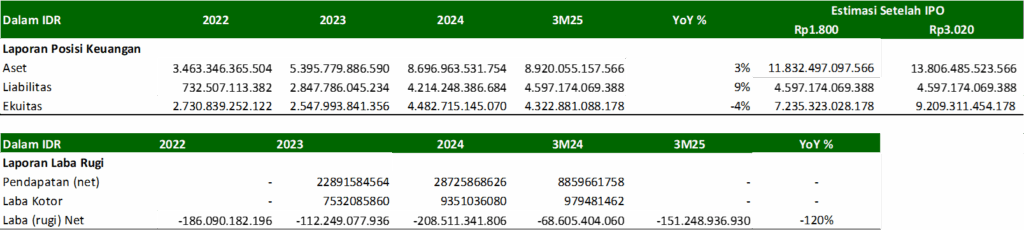

Kinerja Keuangan: EMAS Masih Membukukan Kerugian

EMAS mencatat perkembangan kinerja keuangan yang fluktuatif dalam dua tahun terakhir. Pada 2023, EMAS membukukan pendapatan sebesar Rp2,29 triliun, dan meningkat 26% yoy menjadi Rp2,87 triliun pada 2024. Laba kotor turut bertumbuh dari Rp753,2 miliar pada 2023 menjadi Rp935,1 miliar pada 2024, mencerminkan adanya ekspansi kapasitas usaha.

Hingga kuartal I-2025, EMAS membukukan rugi bersih US$9,21 juta atau sekitar Rp151,28 miliar. Sementara itu, Pendapatan yang ada masih berasal dari sewa alat berat, bukan penjualan emas. Hal ini membuat arus kas terbatas dan menekan potensi pembagian dividen dalam jangka pendek.

Dari sisi neraca, total aset per akhir 2024 mencapai Rp11,83 triliun (+3% yoy), dengan liabilitas naik 9% menjadi Rp4,32 triliun. Ekuitas perusahaan justru turun 4% yoy menjadi Rp4,32 triliun, sehingga struktur permodalan masih menantang. Pasca IPO, ekuitas diperkirakan meningkat signifikan menjadi Rp7,23–Rp9,20 triliun, seiring dengan masuknya dana hasil penawaran umum perdana saham (pada rentang harga Rp1.800–Rp3.020 per saham).

Dari sisi profitabilitas, margin laba bersih atau Net Profit Margin (NPM) masih negatif akibat kerugian yang dialami, sedangkan Return on Equity (ROE) dan Return on Assets (ROA) belum optimal. Tambahan modal dari IPO diharapkan dapat memperkuat struktur keuangan sekaligus mendukung ekspansi usaha ke depan.

Tabel 1.2 Kinerja Keuangan EMAS

Sumber : Prospektus EMAS, 2025

3M25 = Periode Januari-Maret 2025

Valuasi: Di Atas Rata-Rata Industri

Dari sisi valuasi, EMAS diperdagangkan pada level yang relatif tinggi. P/BV EMAS sebesar 4,0–5,3x, lebih tinggi dibanding rata-rata emiten sejenis sebesar 3,89x.

Tabel 1.3 Valuasi EMAS Vs Industry

Sumber: Prospektus EMAS, 2025

Risiko dan Volatilitas

Selain memiliki prospek positif, EMAS juga memiliki risiko bisnis, antara lain:

- Belum adanya penjualan emas secara komersial.

- Kinerja keuangan masih mencatat kerugian.

- Valuasi premium dibanding rata-rata industri.

IPO EMAS memang menawarkan peluang untuk berpartisipasi dalam proyek emas berskala besar di Indonesia. Namun, dengan valuasi tinggi dan risiko eksekusi yang masih besar, saham ini hanya sesuai bagi investor dengan profil risiko agresif.

Selain itu, investasi pada saham IPO, termasuk EMAS, memiliki risiko tambahan setelah tercatat di BEI. Harga saham dapat berfluktuasi tajam, dipengaruhi oleh sentimen pasar, ekspektasi terhadap prospek tambang, serta aksi jual-beli dari investor institusi maupun ritel. Tidak tertutup kemungkinan harga terkoreksi di bawah harga penawaran, terutama karena EMAS belum menghasilkan pendapatan komersial dan masih membutuhkan waktu hingga tahap produksi.

Bagi Investor Makmur yang lebih mengutamakan stabilitas portofolio dan pengelolaan risiko, reksa dana khususnya reksa dana saham dapat menjadi pilihan diversifikasi. Investasi melalui reksa dana memungkinkan penyebaran dana ke berbagai emiten dan sektor, dengan pengelolaan profesional oleh Manajer Investasi. Pendekatan ini membantu menjaga keseimbangan portofolio sekaligus membuka peluang pertumbuhan jangka panjang.

Itulah pembahasan mengenai prospek dan fundamental PT Merdeka Gold Resources Tbk (EMAS) menjelang penawaran umum perdananya. Bagi Investor Makmur, penting untuk menyesuaikan pilihan investasi dengan profil risiko dan tujuan keuangan.

Di Makmur, Anda bisa memilih lebih dari 100 produk reksa dana pilihan lainnya baik itu reksa dana pendapatan tetap, reksa dana saham, reksa dana pasar uang, maupun reksa dana campuran. Anda bisa berinvestasi reksa dana dengan memanfaatkan promo seperti promo Smart September, promo Semua Bisa Makmur dan promo Makmur Premium Tour.

Link: Promo-Promo di Makmur

Unduh aplikasi Makmur melalui link di bawah ini dan berikan ulasan mengenai pengalaman investasi Anda di Makmur.

Perlu diketahui, selain melalui aplikasi, Anda juga dapat menggunakan aplikasi Makmur melalui situs web jika ingin berinvestasi menggunakan laptop atau komputer. Silakan klik link di bawah ini untuk informasi lebih lanjut.

Anda juga dapat menambah wawasan dengan membaca informasi atau artikel menarik di situs web Makmur. Silakan klik link di bawah ini:

Website: Makmur.id

Editor: Merry Putri Sirait (bersertifikasi WPPE)

Penulis: Lia Andani

Apa itu Yield Curve dan Mengapa Investor Perlu Memahaminya

Key Takeaways: Dalam dunia investasi dan keuangan, pemahaman terhadap berbagai indikator pasar merupakan hal yang krusial. Salah satu indikator penting yang sering dijadikan acuan para investor profesional maupun analis ekonomi adalah yield curve atau kurva imbal hasil. Meskipun tampak teknis, memahami yield curve dapat membantu Anda dalam membuat keputusan investasi yang lebih cermat dan strategis. […]

Ini 5 Reksa Dana Pendapatan Tetap dengan Return Tertinggi di Bulan Oktober 2025

Sebagai instrumen investasi yang relatif stabil, reksa dana pendapatan tetap (RDPT) menjadi salah satu pilihan utama investor di Indonesia. Hal ini tercermin dari Asset Under Management (AUM) yang mencapai Rp207,9 triliun per September 2025, tertinggi di antara jenis reksa dana lainnya. Untuk memastikan kualitas reksa dana, Makmur menyeleksi RDPT dari Manajer Investasi (MI) bereputasi baik, […]

Ini 5 Reksa Dana Pasar Uang dengan Return Tertinggi di Bulan Oktober 2025

Reksa Dana Pasar Uang (RDPU) merupakan instrumen investasi dengan risiko relatif rendah dan likuid, sehingga cocok untuk berbagai profil investor. Reksa dana ini 100% dialokasikan ke instrumen pasar uang seperti deposito berjangka dan obligasi yang memiliki jatuh tempo < 1 tahun. Oleh karena itu, RDPU ideal untuk tujuan investasi jangka pendek, menawarkan potensi imbal hasil […]

Ini 5 Reksa Dana Campuran dengan Return Tertinggi di Bulan Oktober 2025

Reksa dana campuran merupakan instrumen investasi yang mengalokasikan dana pada instrumen saham, obligasi, dan instrumen pasar uang, dengan masing-masing aset tidak melebihi 79% dari total portofolio. Diversifikasi ini memberikan keseimbangan antara potensi pertumbuhan dan stabilitas, sehingga cocok bagi investor dengan profil risiko moderat dan tujuan investasi jangka menengah hingga panjang. Makmur menyeleksi reksa dana campuran […]

Ini 5 Reksa Dana Saham dengan Return Tertinggi di Bulan Oktober 2025

Sebagai instrumen investasi dengan potensi pertumbuhan dan risiko relatif tinggi, reksa dana saham cocok bagi investor yang siap menghadapi fluktuasi pasar dan memiliki tujuan investasi jangka panjang. Secara year-to-date (YTD) hingga Oktober, IHSG naik +13,97% ke level 8.164, mencerminkan tren positif pasar saham domestik. Makmur menyeleksi reksa dana saham dari manajer investasi (MI) bereputasi baik, […]

Alasan Investor Perlu Memiliki Saham Defensif dalam Portofolio Investasi

Key Takeaways: Saat investasi saham, kondisi pasar yang fluktuatif merupakan hal yang tidak dapat dihindari. Naik turunnya harga saham seringkali dipengaruhi oleh berbagai faktor seperti kondisi ekonomi, kebijakan pemerintah, hingga situasi geopolitik. Oleh karena itu, sebagai investor perlu memiliki strategi yang dapat menjaga stabilitas portofolio. Salah satu langkah yang bisa dilakukan adalah dengan memiliki saham […]